Доля Lido в стейкинге Ethereum упала до 25%

Ранее доминирующая на рынке стейкинга Ethereum платформа Lido Finance сократила свою долю в сегменте до 25%. Это минимальный показатель с марта 2022 года, обратил внимание Том Ван из Entropy Advisors.

Lido’s Market Share in ETH Staking has dropped to 25%, which is the lowest point since March 2022. pic.twitter.com/zEGPLZAQHD

— Tom Wan (@tomwanhh) July 24, 2025

Еще в феврале значение составляло 32%, в марте — уже 29,6%. Суммарно за последние шесть месяцев доля Lido упала на 5%, добавил эксперт.

В лидирующую тройку входят централизованные биржи Binance и Coinbase с показателями 8,3% и 6,9% соответственно.

При этом 19% направления занимают неидентифицированные валидаторы. Касательно последних Ван отметил, что это могут быть как индивидуальные стейкеры, так и достаточно крупные организации, не раскрывающие данные о своих кошельках по каким-либо причинам.

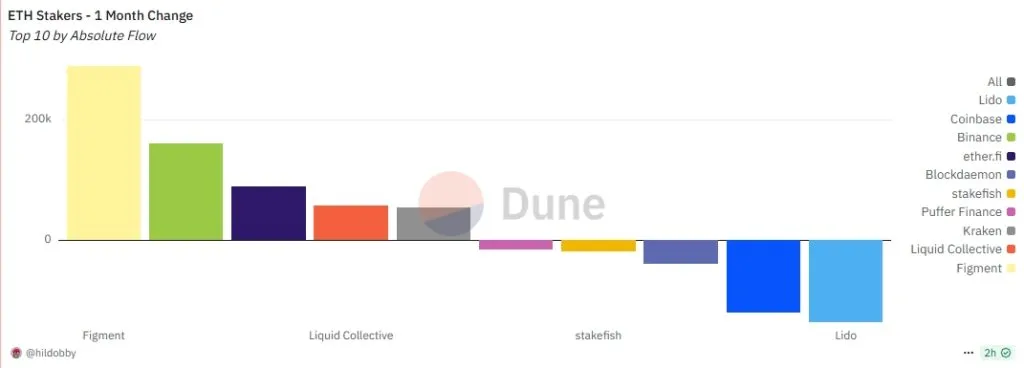

16 июля суммарный объем депозитов в стейкинге достиг рекордных ~36,5 млн ETH, после чего снизился до 36,1 млн ETH на момент написания. Лидером по чистому оттоку за последний месяц выступила именно Lido.

Источник: Dune.

Очередь валидаторов на выход за неделю резко выросла с 1920 до более чем 475 000, а время ожидания увеличилось до девяти дней. В Galaxy Digital Research скачок отчасти объяснили повышением требований, внедренных обновлением Pectra. Однако основным фактором эксперты назвали каскадное сокращение левериджа в LST-активах.

«Эта волатильность была вызвана резким сокращением предложения ETH на Aave, вызванным крупным выводом средств с платформы кошельком, привязанным к бирже HTX», — пояснили аналитики.

За неделю ставки по займам WETH на Aave выросли с 2% до 18%, что сделало нерентабельными популярные стратегии «циклического» стейкинга с использованием кредитного плеча. В рамках так называемого лупинга пользователи под залог LST или LRT-активов берут в долг ETH на платформах вроде Aave и конвертируют средства обратно для повышения дохода от стейкинга.

В результате повышения ставок инвесторы начали закрывать позиции, что привело к потере привязки к ETH токена stETH от Lido, отметили в Glassnode.

Rising WETH borrow rates on Aave made the stETH leverage loop unprofitable, triggering unwinds that imbalanced the ETH/stETH pool and depegged stETH, contributing to ETH sell pressure. Additionally, a growing validator exit queue adds friction to arbitrage, slowing peg recovery. pic.twitter.com/TaZddEkBwe

— glassnode (@glassnode) July 24, 2025

Соучредитель Aavechan Марк Зеллер подтвердил, что на ситуацию повлияли выводы крупных сумм с Aave. Это привело к всплеску коэффициента использования средств на кредитной платформе. Однако, по его оценке, ситуация стабилизируется и ставки по заимствованиям практически нормализовались.

Напомним, в июле Aave первым из DeFi-протоколов кредитования достиг суммарного объема чистых депозитов в $50 млрд.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink  LEO Token

LEO Token  Monero

Monero  Stellar

Stellar  Zcash

Zcash  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  OKB

OKB  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Algorand

Algorand  Cosmos Hub

Cosmos Hub  VeChain

VeChain  Dash

Dash  TrueUSD

TrueUSD  Tezos

Tezos  IOTA

IOTA  Basic Attention

Basic Attention  Decred

Decred  NEO

NEO  Qtum

Qtum  Ravencoin

Ravencoin  0x Protocol

0x Protocol  Waves

Waves  Ontology

Ontology  Pax Dollar

Pax Dollar  Lisk

Lisk  Huobi

Huobi  NEM

NEM  Bitcoin Gold

Bitcoin Gold  Augur

Augur