Ликвидации на $3 млрд. Какие риски несут Ethereum, Solana и Zcash

Рынок преодолел середину ноября, а общая капитализация альткоинов упала ниже $1 трлн. Способность этих активов к восстановлению на фоне крайне низких рыночных настроений может спровоцировать волатильность. Это, в свою очередь, грозит масштабными ликвидациями по ряду активов.

Рассмотрим, какие альткоины находятся в зоне риска и на какие факторы стоит обратить пристальное внимание.

1. Ethereum (ETH)

Карта ликвидаций Ethereum демонстрирует явный дисбаланс между потенциальными обьемами по длинным (Long) и коротким (Short) позициям. Трейдеры направляют больше капитала и кредитного плеча в короткие позиции. В результате они понесут более тяжелые убытки, если ETH восстановится на этой неделе.

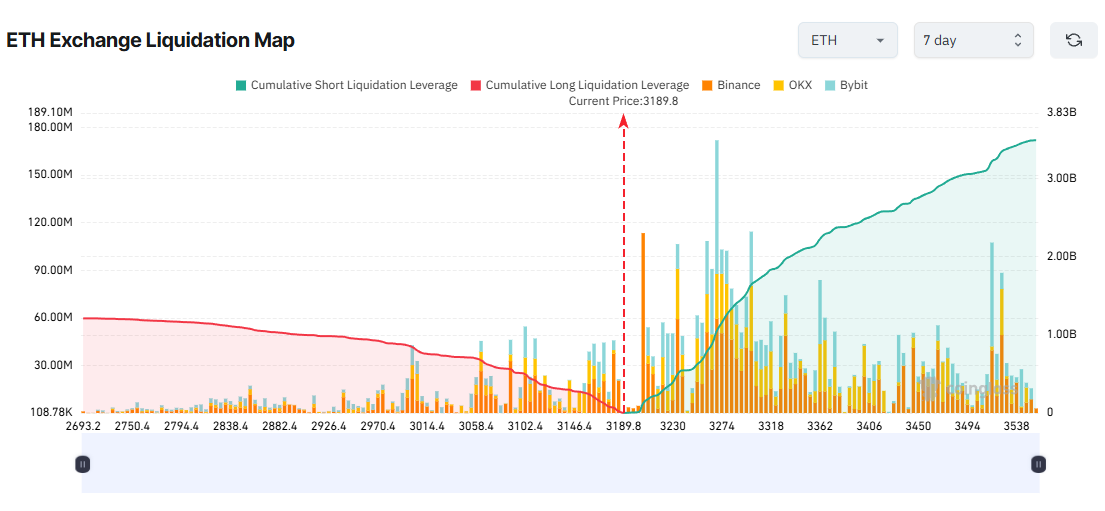

Карта ликвидаций на бирже ETH. Источник: Coinglass

В случае роста ETH выше $3500, может быть ликвидировано коротких позиций на сумму более $3 млрд. Напротив, если ETH упадет ниже $2700, ликвидации длинных позиций составят всего около $1.2 млрд.

У продавцов есть причины сохранять свои позиции. Отток средств из ETH ETF на прошлой неделе составил $728.3 млн. Кроме того, известный инвестор Артур Хейс недавно сообщал о продаже ETH.

Однако с технической точки зрения ETH остается в основной зоне поддержки около $3100. Этот уровень способен спровоцировать сильное восстановление. Индикатор настроений для ETH также упал в зону «чрезвычайного страха». Исторически ETH часто демонстрировал резкий отскок из подобных состояний.

Поэтому восстановление ETH имеет под собой веские основания и может привести к значительным убыткам для «шорт»-трейдеров.

2. Solana (SOL)

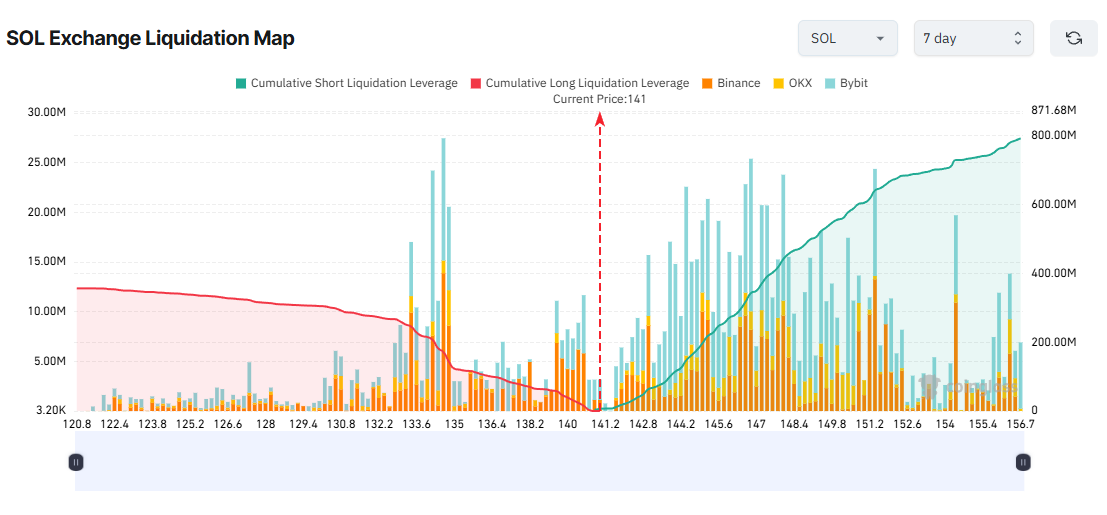

Как и в случае с ETH, карта ликвидаций Solana также показывает сильный дисбаланс. В нем доминирует обьем коротких позиций.

Падение SOL ниже $150 в ноябре заставило многих краткосрочных трейдеров ожидать дальнейшего снижения к $100. Такую тактику демонстрируют не только розничные трейдеры, но и крупные держатели («киты»).

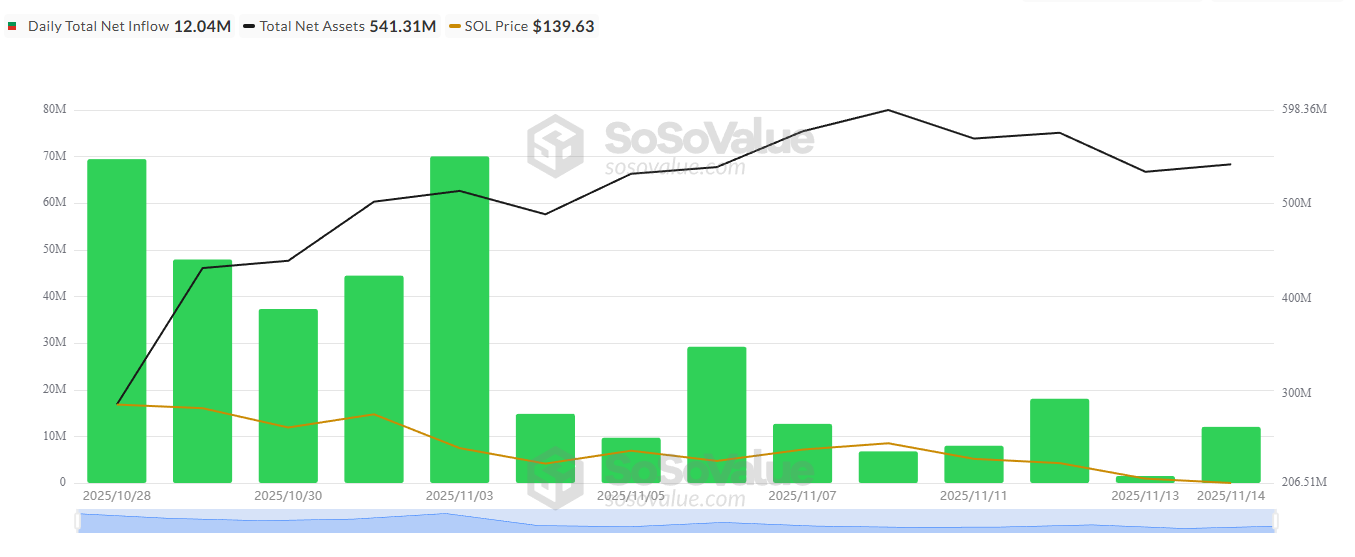

Однако данные по SOL ETF рисуют более позитивную картину. По информации SoSoValue, 14 ноября чистый приток в американские SOL ETF составил более $12 млн. Совокупный приток за прошлую неделю превысил $46 млн.

Ежедневный общий чистый приток в SOL ETF. Источник: SoSoValue.

В то же время спотовые ETF на биткоин и Ethereum показали отрицательные чистые потоки. Это дает SOL основание для отскока, поскольку инвесторы все еще демонстрируют высокий спрос на ETF.

Карта ликвидаций показывает, что если SOL поднимется до $156, обьем коротких ликвидаций может достичь почти $800 млн.

Карта ликвидаций биржи SOL. Источник: Coinglass

И наоборот, если SOL упадет до $120 на этой неделе, ликвидации длинных позиций могут составить около $350 млн.

3. Zcash (ZEC)

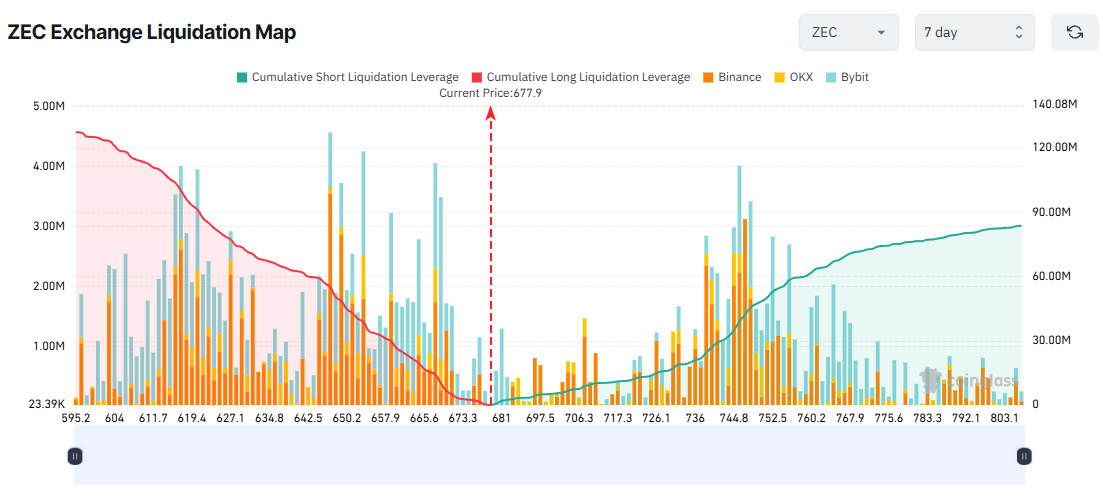

В отличие от ETH и SOL, карта ликвидаций ZEC показывает, что основной риск потенциальных потерь несут трейдеры с длинными позициями.

Краткосрочные трейдеры, по-видимому, уверены, что ZEC продолжит формировать более высокие максимумы в ноябре. У них есть основания для такого прогноза. Обьем ZEC, заблокированный в Zcash Shielded Pool, резко вырос в этом месяце. Кроме того, ряд экспертов по-прежнему ожидают, что ZEC потенциально достигнет $10 000.

Карта ликвидации биржи ZEC. Источник: Coinglass

Тем не менее, ZEC столкнулся с неоднократными отторжениями вблизи уровня $700. Поэтому многие аналитики обеспокоены возможной коррекцией на этой неделе.

Если она произойдет и ZEC упадет ниже $600, ликвидации длинных позиций могут превысить $123 млн.

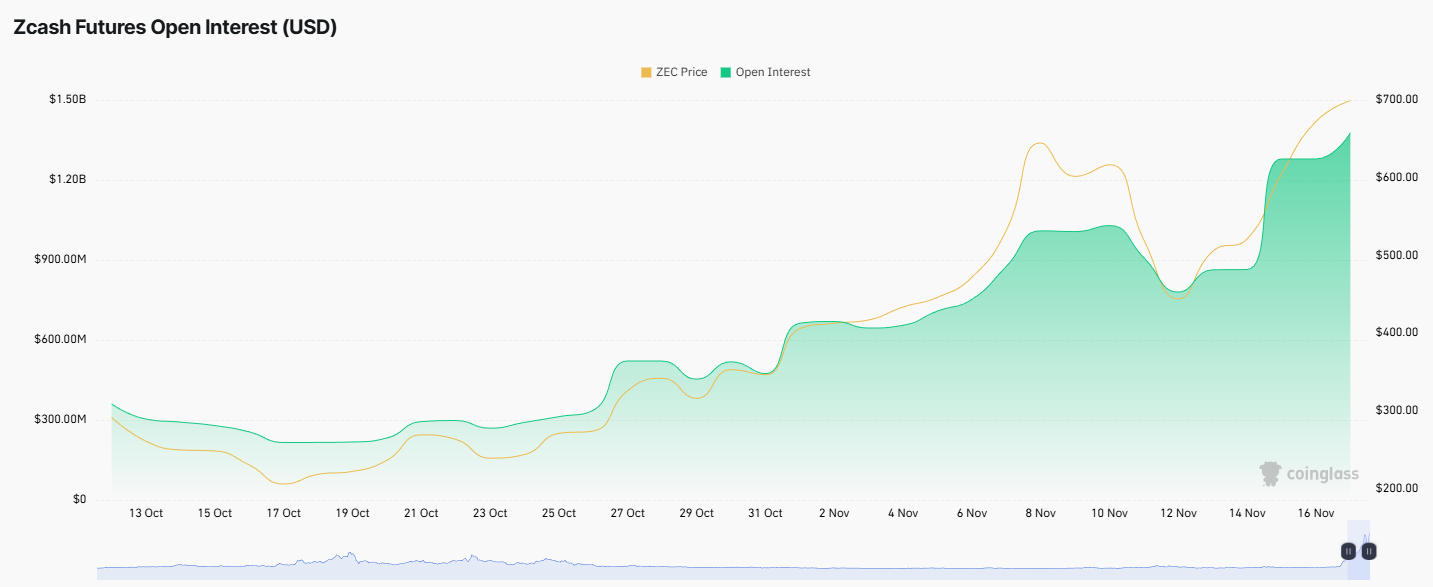

Более того, данные Coinglass показывают, что общий открытый интерес (ОИ) по ZEC достиг в ноябре исторического максимума в $1.38 млрд.

Это отражает высокий уровень использования кредитного плеча. Подобная ситуация увеличивает риск волатильных движений и масштабных ликвидаций.

Открытый интерес по фьючерсам ZCash. Источник: Coinglass.

Из-за этого удержание длинных позиций в ZEC может принести краткосрочную прибыль. Но без четких планов фиксации прибыли (take-profit) или ограничения убытков (stop-loss) эти позиции могут быстро столкнуться с давлением продаж.

The post Ликвидации на $3 млрд. Какие риски несут Ethereum, Solana и Zcash appeared first on BeInCrypto.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Bitcoin Cash

Bitcoin Cash  Monero

Monero  Chainlink

Chainlink  LEO Token

LEO Token  Stellar

Stellar  Zcash

Zcash  Litecoin

Litecoin  Hedera

Hedera  Dai

Dai  Cronos

Cronos  OKB

OKB  Ethereum Classic

Ethereum Classic  KuCoin

KuCoin  Cosmos Hub

Cosmos Hub  Algorand

Algorand  Dash

Dash  VeChain

VeChain  Tezos

Tezos  TrueUSD

TrueUSD  IOTA

IOTA  Decred

Decred  Basic Attention

Basic Attention  NEO

NEO  Qtum

Qtum  Ravencoin

Ravencoin  0x Protocol

0x Protocol  Waves

Waves  Ontology

Ontology  Pax Dollar

Pax Dollar  Lisk

Lisk  Huobi

Huobi  Bitcoin Gold

Bitcoin Gold  NEM

NEM  Augur

Augur